Piața de fuziuni și achiziții din România a atins 898 milioane de euro în trimestrul III al acestui an, iar tranzacția prin care Fondul Proprietatea a vândut participațiile sale în subsidiarele Electrica, în valoare de 165 de milioane de euro, a fost a doua cea mai mare tranzacție a trimestrului, conform unei analize realizate de Deloitte România.

Achiziția pachetelor minoritare deținute de Fondul Proprietatea în subsidiarele sale de către Electrica a fost concluzia îndelung așteptată a unei tranzacții ce se discuta de ani de zile. Achiziția face parte din strategia Fondului Proprietatea de lichidare a participațiilor proprii.

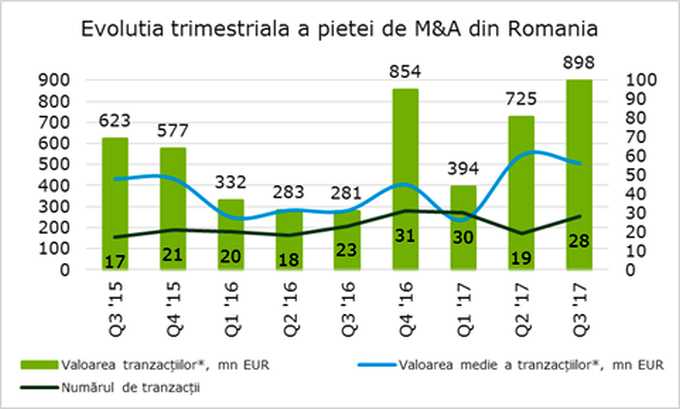

În ce privește numărul tranzacțiilor, centralizându-le și pe cele cu valoare nedeclarată, au fost anunțate 28 de achiziții, în medie, câte două în fiecare săptămână. Față de perioada similară a anului trecut, valoarea tranzacțiilor s-a triplat, iar numărul lor a crescut cu 20%.

“În primele nouă luni ale anului, piața M&A a atins deja 2 miliarde de euro, iar ceea ce este și mai impresionant, totalul nu s-a realizat datorită unor mega-tranzacții, ci mulțumită a șase tranzacții între 100 și 500 milioane de euro. Ultimul trimestru este, conform tendinței istorice, cel mai important din an și, ținând cont de tranzacțiile care se negociază în prezent, ne așteptăm să mai adauge încă un miliard de euro la total”, a spus Ioana Filipescu, Partener consultanță fuziuni și achiziții Deloitte România.

În această perioadă, valoarea medie a unei tranzacții a fost de 56 milioane de euro, evidențiind tendința de creștere a valorii tranzacțiilor M&A. Deoarece numeroase tranzacții au valori nedeclarate, Deloitte a încercat să atribuie o valoare estimativă fiecăreia dintre ele pentru a determina valoarea totală a pieței de M&A din România. Astfel, în trimestrul al III lea al anului, valoarea totală a pieței de M&A este estimată a fi între 1,1-1,2 miliarde euro.

Totodată, faptul că în acest trimestru au fost anunțate cinci tranzacții, fiecare având o valoare de peste 100 de milioane de euro, iar patru dintre ele s-au și fructificat, a reprezentat o performanță care nu a mai fost înregistrată în ultimii doi ani.

Achiziția complexului hotelier Radisson de către Revetas Capital pentru suma de 177,5 milioane de euro stabilită în urma unei proceduri competitive a fost cea mai mare tranzacție a trimestrului.

“Valoarea cu care s-a vândut hotelul va deveni o referință pentru alte hoteluri de 5 stele din Romania. Ne așteptăm să vedem mai multe tranzacții de acest gen”, a mai spus Filipescu.

De asemenea, cumpărarea de către Digi Communications a unei subsidiare a firmei maghiare Invitel este una din rarele tranzacții de achiziții internaționale încheiată de o firmă românească, notabilă mai ales dată fiind valoarea ei de 140 milioane de euro.

Achiziția Banca Româneasca de către OTP, cu o valoare vehiculată a fi de aproximativ 100 milioane de euro, este cea mai mare tranzacție bancara din ultimii doi ani și evidențiază continua consolidare a sectorului bancar românesc.

În această perioadă, Deloitte Romania a asistat vânzătorii într-un număr considerabil de proiecte care sunt încă în derulare. De partea cumpărătorilor, Deloitte a avut rolul de consultant due diligence în trei dintre tranzacțiile anunțate în cursul trimestrului și care sunt încă în procedurile de aprobare: Sigma Alimentos – Caroli Foods Group; QuEST Engineering – IT Six Global Services precum și Global Trade Center – Cascade Office Building.

* Notă: Studiul include tranzacțiile anunțate în perioada relevantă cu valoare declarată sau estimată a fi între 5 si 500 milioane de euro. Tranzacțiile sub această limită nu sunt considerate relevante pentru piața de M&A din România, iar cele peste limită sunt mega-tranzacții care au un impact care poate denatura analiza trimestrială. Cifrele istorice sunt ajustate în jos cu valoarea tranzacțiilor anunțate și ulterior anulate.